Special Report 한중일 3국의 선종 및 선형별 신조선 시장 점유율 변화 및 시사점 ①

페이지 정보

작성자 최고관리자 댓글 0건 조회 1,579회 작성일 22-12-15 14:20본문

Ⅰ. 신조선 시장의 변화

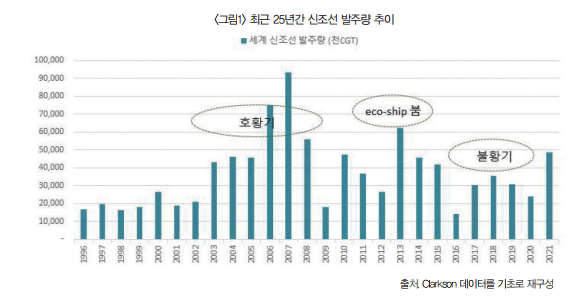

2000년대 이후 세계 신조선 시장의 상황은 사상 최대의 호황부터 극심한 침체까지 매우 높은 변동성을 보여왔다.

1970년대 이후 20여 년의 불황기에서 벗어난 1990년대 중반 이후 신조선 시장은 완만한 회복세를 이어오며, 2002년까지 비교적 양호한 흐름이 지속되었다. 2000년대 들어 중국이 거대 제조업국가로 도약하고 경제성장 속도를 가속화하며, 해운시장의 활성화로 2003년부터 신조선 발주량이 급증하는 호황기가 도래하게 되었다. 이러한 호황기는 2008년 미국발 금융위기 발발로 종식되었으나, 2010년에도 호황기의 선박 투자 열풍이 남아 많은 선박이 발주되는 현상이 나타나기도 했다.

2010년 이후 해운시장은 세계 경기의 둔화로 수요가 크게 둔화되었을 뿐 아니라 호황기에 다량 건조된 선박이 본격적으로 공급되어 선복량 과잉이 발생했으며, 해운업 불황에도 불구하고 2011년을 전후하여 고효율 친환경 선박인 에코십(eco-ship)이 시장에 출시되어 연비경쟁력을 확보하려는 선주들로부터 많은 발주량이 2015년까지 이어졌다.

2014년 유가 급락으로 고연비 에코십의 강점도 약화되고 해운시황이 더욱 침체에 빠지며, 2016년 이후 신조선시장의 불황이 본격화되기 시작해 2020년까지 지속되었다. 2021년 이후 LNG선의 활황과 컨테이너선의 환경규제대응 수요 등으로 시황이 회복세를 나타냈다.

이러한 시황 변동 속에서 가장 두드러진 조선업 활동을 보인 것은 한국과 중국, 일본 등 3국이며, 이들이 시장의 약 90%를 차지하고 있어 사실상 3국의 경쟁구조가 고착화되고 있다.

중국의 대형 신조선 설비 투자가 완료된 2000년대 후반 이후 1,000GT 이상급 선박의 발주량 중 CGT를 기준으로 최소 83%에서 최대 95%의 물량을 한중일 3국이 수주했다. 크루즈선과 특수선 일부, 그리고 중소형 상선 일부를 제외한 모든 물량을 이들 3국이 수주 및 건조하고 있으며, 신조선 시장은 사실상 이들 동아시아 3국간의 경쟁이라 해도 과언이 아닌 상황이다.

한중일 3국의 경쟁구도는 지난 20여 년간 한일간 경쟁에서 한중간 경쟁으로 변화했다. 3국의 합계 점유율은 매우 공고하여 2000년대 이후 다른 나라의 새로운 시장진입을 허용하지 않고 있으나, 3국간의 상대적 점유율은 시장상황의 변화와 국가적 지원정책 등에 의하여 지난 20여 년간 단기적 변동뿐 아니라 장기적 흐름에서도 뚜렷한 변화를 보였다.

일본은 2차 구조조정으로 조선 생산능력이 감축된 상황에서도 1990년대 1위 자리를 지켰으며, 2003년 호황기 시작 시점에서도 30%를 상회하는 점유율을 유지했다. 그러나 호황기에 들어서며 점유율이 빠르게 하락하였고, 2006년 이후 호황기 후반에는 20% 미만으로 떨어져 점차 영향력을 잃어갔으며, 그 자리를 중국이 빠르게 메워 1, 3위가 바뀌었다.

중국은 2000년대 들어 경제발전을 가속화하는 시점에 맞춰 조선업에 대대적인 투자를 단행했으며, 대형 시장에서는 한국에 밀려 일본과 같은 중형조선 위주로 시장을 공략했고, 그 결과 2006년 이후에는 일본을 밀어내고 자국수요의 지원까지 받으며 양적 1위에 올랐다. 호황기 초기 중국의 수주점유율은 10%대에 그쳤으나 투자와 시장 활동을 확대하여 빠르게 점유율을 올렸고, 대부분의 설비투자가 완성되는 2007~2008년 시기에 맞춰 2006년부터는 30% 중반 이상의 수주점유율을 확보했다.

한국은 호황기 초기 30% 중반대의 점유율로 세계 1위에 올랐으나 중국의 물량 공세로 다소 하락해 이후에는 30%선을 전후로 변동하는 양상을 보였고, 2018년 이후 LNG선 수요가 팽창하며 30% 중반대의 점유율을 확보하고 있다.

3국의 점유율 그래프를 살펴보면 일본의 하락기에 중국이 상승하는 등 일본과 중국의 점유율 추이가 대칭을 이루는 것을 볼 수 있으며, 이는 양국이 중형조선 시장에서 경쟁한 결과로 추정된다.

한국이 금융위기 이후 구조조정을 겪으며 중형조선산업이 쇠퇴하고 대형조선 위주로 재편되면서도 점유율 변화가 크지 않았다는 점은 중국이 여전히 대형 고부가 시장에서 큰 성과를 내지 못하고 있고, 이는 국내 대형조선사들의 지배력이 유지되고 있기 때문으로 추정된다. 2015년 일본이 약 30%의 점유율을 나타내며 한국 점유율이 급락한 점은 2013년 이후 아베 정부의 엔저 정책으로 인한 가격경쟁력 상승으로 일본의 LNG선과 대형 컨테이너선 선주들이 자국 조선사에 이를 발주하며 한국의 점유율을 잠식해 발생했다. 동 시점을 제외하고 대부분 시기에 중국과 일본의 그래프 움직임은 거의 대칭을 보이고 있어 일본의 하락이 중국의 상승을 일으키고, 일본의 일시적 상승이 중국의 일시적 하락을 가져오기도 했다.

본고에서는 한중일 3국의 시기별, 선종 및 선형별 세부 점유율의 변화를 살펴보고 시사점을 도출하고자 한다. 앞서 기술한 바와 같이 중국의 점유율 상승은 주로 일본의 하락분을 흡수한 결과로 보이나 중국의 약진으로 국내 조선산업도 타격을 받고 있다는 지적이 나오고 있으며, 세부 시장별로는 다른 양상이 도출될 가능성도 있다. 이에 따라 각 선종뿐 아니라 세부 선형별 시장에서 각국의 점유율이 어떻게 시기적으로 변화하여 왔으며, 이러한 현상이 의미하는 시사점이 무엇인지를 살펴볼 필요도 있다.

본고에서는 3대 주요 선종인 벌크선, 탱커, 컨테이너선에 LNG선과 LPG선을 포함하는 가스선 시장까지 4대 선종을 크기별 선형시장으로 세분화해 그 변화를 살펴보고자 한다. 시기별로는 수발주 계약시점을 기준으로 중국이 본격적으로 약진하기 시작한 호황기와 호황 종료 후 일어났던 에코십(eco-ship) 붐 시기, 그리고 이후 본격적인 불황기 등 3개 시기로 나눌 수 있는데, 여기에 호황기를 전반기와 후반기로 나누어 총 4개 시기로 구분한다. 호황기를 전반기와 후반기로 나누는 것은 수발주시점을 기준으로 2003~2005년과 2006~2008년은 다른 특성이 나타나기 때문이다.

전반기인 2005년까지는 중국의 점유율이 아직 일본을 밑도는 수준으로 30%에 미치지 못하고 있고, 시장의 수요도 주로 컨테이너선을 위주로 형성되고 있으며, 투기세력 등의 참가가 미약한 수준으로 호황기 이전대비 평균 2배의 수요를 보이나 폭발적 수준은 아니다. 2006년 이후의 호황기 후반기는 중국의 점유율이 한국을 능가하며 1위의 자리에 오른 시기이고, 수요 측면에서도 벌크선과 탱커 등 대규모 선박시장의 수요가 폭발적으로 증가하여 투기세력까지 가세하며 선박시장의 거품수요가 본격화된 시기라 할 수 있다.

본고에서의 시기별 구분과 분석은 수발주 시점이 아닌 해당 시기의 선박이 건조된 시기로 구분해 위의 수발주 기준 시점보다 약 2~3년 늦은 시점으로 각 시기를 재구분한다. 본고에서의 점유율은 각 선종 및 선형별로 현존하는 세계 등록선대(fleet) 데이터(Clarkson Resaerch)로부터 산정했는데 해당 데이터에는 선박의 건조시기와 건조 조선소가 기재되어 있으나, 수주계약 시점이 명시되지 않아 부득이 건조 시점을 기준으로 시기를 재구분했다. 이에 따라 본고에서의 점유율은 수주 당시 점유율이 아닌 해당 시기에 각국의 조선소가 건조한 실적을 기반으로한 점유율을 의미하며, 이는 각국 조선소의 선박건조 기간에 따라 수주점유율과는 다소 차이가 있을 수 있다.

수발주 시기를 기준으로 2003~2005년 호황기 전반기는 본고에서 동시기 수주 선박이 집중 건조된 2005~2007년으로 재구분했으며, 2006~2008년 호황기 후반기는 동일한 원칙을 적용해 2008~2012년으로 분류했으며, 동 시기에는 호황기의 영향이 남아있던 2010년 발주선박 건조 까지 포함하고 있다. 2011~2015년 에코십(eco-ship) 붐 시기는 2013~2017년으로 재구분하고, 마지막으로 2016~2020년 불황기는 2018~2022년으로 구별했으며, 본고의 시점상 2022년 건조량은 2022년 8월까지의 건조량으로 마감했다.

2023년부터는 2021년 이후의 시장 회복기 물량이 건조될 예정인데 컨테이너선과 LNG선에 수요가 집중되어 경쟁력을 판단하는 데이터로서는 다소 편중성을 보여 동 시기 수주데이터를 통한 점유율 분석은 본고에서 제외했다.

Ⅱ. 벌크선 시장

벌크선은 신조선 시장에서 가장 많은 수요가 발생하는 가장 큰 시장이며, 2000년대 중반 이후 중국이 가장 높은 점유율을 유지하고 있고 한국의 점유율은 미미한 수준이다. 벌크선은 10,000dwt 중형선 이상급 기준으로 현재 1만척 이상의 선대규모가 존재해 해운시장에서도 가장 큰 선종 시장이며, CGT 기준으로 벌크선 시장은 전체 신조선 시장의 약 30%를 차지한다. 벌크선은 타 선종에 비해 구조가 단순해 기술적 난이도가 낮은 반면, 시장의 규모가 커 신생 조선소나 신흥 조선산업국의 목표시장이 되었다.

중국은 2000년대 들어와 경제가 급성장하며 신조선 설비에 대대적으로 투자한 신흥국으로, 그 동안 축적된 기술력은 낮은 수준이나 벌크선에 대한 자체수요가 매우 많아 자연스럽게 동 시장에 집중하며 단시간에 높은 점유율을 확보했다.

일본 역시 80년대말 구조조정 이후 시장규모가 큰 벌크선 시장에 집중했는데 2000년대 이후 중국에 밀리는 모습을 보이고 있다.

중국이 국가적 지원을 받으며 동 시장에서 높은 점유율을 확보한 이후 호황기 종료로 수요가 급감한 가운데 중국의 가격공세가 지속되어 한국의 시장 참여는 미미한 수준에 그쳤다. 벌크선 역시 중국의 대규모 철광석 수입 수요 등으로 효율화를 위한 초대형화 추세가 일어나고 있어 이에 대한 대응 능력 여부가 국가별 점유율에 영향을 미치는 변수가 될 전망이다.

본고에서 벌크선은 크기에 따라 선형별로 4개 시장으로 세분화해 점유율 변화를 살펴보기로 한다. 주로 철광석과 같은 광석전용선 VLOC(very large ore carrier)와 초대형 벌크선을 200Kdwt 이상급으로 별도로 구분하여, 100~200Kdwt 미만의 대형선 Capesize 시장과 구별했다.

또한, 중대형선 시장인 Panamax를 70~100Kdwt 미만급으로, 마지막으로 중소형 시장으로 10~70Kdwt 미만급으로 구분했다.

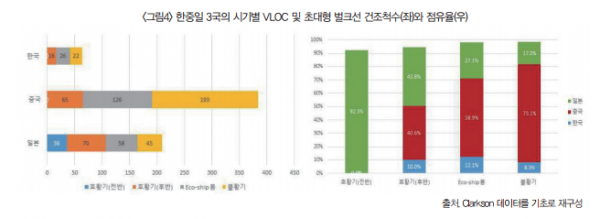

1. VLOC 및 초대형 벌크선

VLOC 및 초대형 벌크선 시장은 시간이 갈수록 중국의 시장지배력이 확고해지는 양상이다. 호황기 전반기였던 2000년대 초중반에는 선박의 대형화가 본격화되기 이전으로 주로 20~21만dwt 규모의 벌크선이 수요의 대부분을 차지했고, 80년대말 표준선형으로 벌크선 시장을 장악했던 일본이 동 시장을 독점하는 양상을 보였다. 다만, 해당 기간 중 수요가 크지 않았으며 대만의 CSBC가 소량 수주하며 시장에 참여했다.

중국의 경제개발 가속화와 철강산업 급성장으로 철광석 수입이 급격히 증가해 대형 벌크선의 수요가 급증한 호황기 후반기에는 중국이 본격적으로 시장에 진입하며 자국수요 등을 기반으로 일본과 경쟁했다. 수요급증과 선가 상승으로 한국 대형 조선소들 역시 동시기 시장에 일부 참여했으나 높은 비중은 아니었다. 이후 중국 철광석 수요의 꾸준한 증가와 효율화 요구로 선박이 대형화되었고, 확고한 자국수요를 기반으로 투자와 많은 건조경험을 축적한 중국이 동 시장 지배력을 공고히 해나가는 양상을 보이고 있다. 불황기 이후에도 동 시장의 수요는 크게 감소하지 않았으며 중국은 동 시장의 70% 이상을 점유하고 있다.

일본은 20만dwt급의 표준선을 기반으로 호황기 후반까지 중국과 대등한 수준의 점유율을 나타냈으나, 선박의 대형화에 적응하지 못하여 점유율이 하락했고 호황기 이후에는 주로 자국 선주 수요에 의존하는 수준에 그쳤다. 일본은 80년대말 구조조정을 통헤 표준선 체계를 확립하고 90년대 이후 규모가 큰 벌크선 시장에 주력하고 있으며, 한국은 동 시장에서 10% 내외의 점유율을 보이고 있다.

주요 조선소로는 주로 Shanghai Waigaoqiao 등 중국 대형 조선사와 JMU, 이마바리 등 일본의 대표급 조선소들이 높은 비중을 차지하고 있다.

2005년 이후 총 건조실적 이후 상위 5개사는 중국 2개사(Shanghai Waigaoqiao, Yangzi Xinfu)와 일본 3개사(JMU Tsu Shipyard, Imabari SB Saijo, Namura Shipbuilding)로 집계되었다. 그러나 불황기로 구분되는 최근 5년간의 실적을 살펴보면 Shanghai Waigaoqiao 47척(17.8%), New Times 29척(11.0%), Yangzi Xinfu 26척(9.8%), Beihai 24척(9.1%), COSCO HI Yangzhou 23척(8.7%) 등으로 상위 5개사 모두 중국조선소가 차지했다. 반면, 일본조선소들의 경우 시간이 갈수록 건조 실적이 감소하는 경향을 보였다.

국내사로는 현대중공업과 현대삼호중공업이 15위 안에 이름을 올리고 있으나 많은 건조실적을 기록한 것은 아닌 것으로 나타났다.

VLOC 및 초대형 벌크선 시장은 중국의 지배력이 확고한 가운데 향후에도 큰 변화가 있을 것으로 보이지 않는다. 동 선형은 주로 철광석의 대량 운송을 통한 효율화에 결정적 역할을 하는 선박으로, 세계 철강 생산량의 절반 이상을 차지하는 중국이 자국 수요를 기반을 확고한 지배력을 가지고 있다.

향후 친환경, 스마트화 등으로 고기능, 고부가 선형의 개발이 화두가 된다하더라도 이러한 시장 수요의 특성상 한국이나 일본이 시장에서 점유율을 확대하기는 어려울 것으로 예상된다.

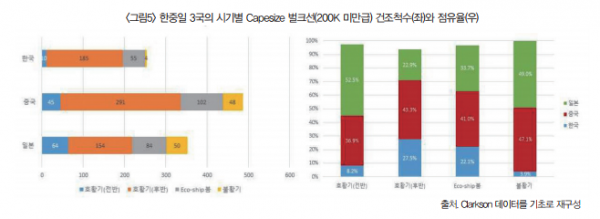

2. Capesize 벌크선

200Kdwt 미만급 Capesize 벌크선 시장은 중국과 일본이 치열하게 경쟁하고 있는 실정이다. 200Kdwt 이상급 초대형 벌크선 시장과 달리 동 시장은 호황기 전반기에도 중국과 일본의 경쟁이 이루어졌으며, 전반기에는 일본의 점유율 우위가 나타났다. 80년대말 구조조정 이후 표준선 체제를 기반으로 벌크선 시장에 주력하여 온 일본은 호황기 전반기까지 중국을 능가하는 점유율을 유지했다.

2007년을 전후한 벌크선 수요 급증 시황에서 대규모 조선설비 투자완료와 자국수요 증가를 기반으로 중국이 수주 및 건조 점유율을 확대하며 호황기 후반시장부터 중국이 시장을 주도하기 시작했다. 이후 Capesize 시장을 중국이 주도했으나, 불황기에는 일본이 중국과 유사한 점유율을 재확보했다. 호황기 이후 철광석 운송에 투입되는 벌크선의 초대형화 추세로 동급 capesize 시장이 위축되었고 특히, 중국의 자체 수요 선박이 초대형화되며, 중국이 200Kdwt 미만급 시장에서 일본에 점유율을 내주는 결과를 보여 일본의 경쟁력 향상에 의한 결과라고 볼 수 없는 상황이다.

일본 조선사들에게 있어서 선박의 구조가 간단하고 자국 선주들의 수요가 많은 동 시장은 여전히 주력 시장으로 표준선형이 아직까지 강점을 발휘하고 있는 것으로 추정된다. 한국은 호황기에 벌크선 부족 사태로 선가가 급등한 이후 비교적 적극적으로 참여하여 20% 이상의 점유율을 확보한 바 있으나 시간이 갈수록 중국의 가격공세에 밀려나며 동 시장에서는 사실상 철수한 상태이다.

주요 조선소로는 주로 외고교 등 중국과 이마바리 등의 일본조선소들이 높은 비중을 차지했다. 2005년 이후 총 건조실적 기준으로 10대 조선소 중 중국 6개, 일본 3개, 한국 1개사가 포함되어 있으며, 이중 한국 조선소인 성동조선은 불황기 이후 조업을 중단한 상태이다. 중국 조선소 중 상해외고교(Shanghai Waigaoqiao)조선이 호황기부터 최근까지 가장 많은 건조실적을 보유하고 있으며 꾸준한 영업활동을 기록했다. 그 외 중국 조선소로는 Beihai, New Times 등이 최근까지도 건조실적을 나타내고 있다.

일본 조선소로는 Namura조선이 최근까지도 비교적 꾸준한 실적을 나타내고 있고 이마바리 계열의 사이조, 히로시마 조선소 등이 최근까지 건조활동을 지속해왔으며, 과거 실적이 적어 표2에는 나타나지 않았으나, JMU Kure 조선소도 불황기 11척의 건조실적이 있다. 국내사로는 현대중공업과 대우조선해양 등 대형사들이 호황기에 비교적 많은 건조실적을 가지고 있고, 중형사로 성동, 대한, STX 등이 에코십붐 시기까지도 시장에 참여한 바 있으나 최근 5년간 실적은 거의 없는 상황이다.

200Kdwt 미만급 Capesize 벌크선 시장은 향후에도 중국과 일본이 경쟁할 것으로 예상되며, 시장점유율 구조의 큰 변화는 없을 것으로 전망된다. 동 시장은 선박의 초대형화 추세로 규모가 축소되고 있고 주로 자국 수요를 기반으로 일본과 중국이 경쟁하는 구조가 지속될 것으로 추정된다. 수요의 축소로 높은 선가 상승을 기대하기 어려워 한국 조선사들의 재진출은 한계가 있을 것으로 전망된다.

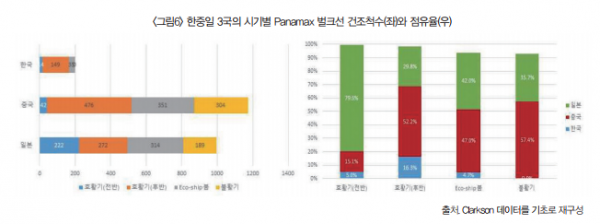

3. Panamax 벌크선

Panamax 벌크선 시장 역시 주로 중국과 일본의 경쟁이 이루어지는 시장이며, 호황 후반기 이후 중국이 주도권을 잡았다.

Panamax 벌크선은 주로 석탄, 알미늄광석, 곡물 등의 운송에 활용되는 중대형급 벌크선으로 현재 기준 세계 선대규모 약 3,000척의 대규모 시장 중 하나이다. 일본은 80년대말 구조조정 이후 중형조선 위주로 산업구조가 재편되어 Panamax 벌크선 시장 역시 집중적 노력을 기울여왔으며, 호황 전반기까지 중국보다 높은 점유율을 차지했다. 호황 후반기에 Panamax 벌크선도 수요가 급증했고, 타 선형 시장과 동일하게 중국의 조선업 규모와 자국 수요가 크게 확대되며 중국의 점유율이 일본을 능가하기 시작했다. 80년대말 구조조정 이후 표준선 체제를 기반으로 벌크선 시장에 주력하여 온 일본은 호황기 전반기까지 중국을 능가하는 점유율을 유지했다.

2007년을 전후한 벌크선 수요급증 시황에서 대규모 조선설비 투자완료와 자국수요 증가를 기반으로 중국이 수요와 건조의 점유율을 확대하며 호황기 후반시장부터 중국이 시장을 주도하기 시작했다. 이후 중국은 40%대 이상의 점유율을 유지하고 있다.

호황기에 한국 역시 동 시장에 참여하여 약 16%수준까지 점유율을 확보한 바 있으나 호황기 종료 이후 국내 중형조선사 구조조정으로 참여 조선사가 축소되었고, 해당 선형에 대한 중국의 가격공세로 사실상 시장에서 철수한 상황이다. 한국이 차지했던 점유율의 상당 부분을 일본이 재확보했으나, 시장규모가 불황기 이후 크게 위축되어 많은 건조실적을 기록하지는 못했다.

주요 조선소로는 주로 Jiangsu New YZJ 등 중국조선소들과 오시마 등 일본조선소들이 경쟁하며 대부분의 비중을 차지했다. 2005년 이후 총 건조실적 기준으로 오시마, 쯔네이시, 이마바리 계열 마루가메조선 등 일본 조선소들이 상위 1~3위를 차지하고 있으며, 이들 조선소들은 과거부터 최근까지 꾸준한 건조 실적을 보였다. 그 외 일본 조선소로는 사세보조선이 최근까지 비교적 양호한 실적을 보이고 있다.

중국 조선소 중 Jiangsu New YZJ, 일본과의 합자사인 Tsuneishi Zhoushan 등이 최근까지 꾸준한 실적으로 보이고 있고, Chengxi조선과 Shanhaiguan조선 등이 최근 들어 실적을 확대하고 있다. 그 외 중국 간판급 조선소 중 하나인 후동중화와 CSC Jinling 등이 과거에 적극적으로 시장에 참여했으나, 최근 들어서는 실적이 없는 것으로 나타났다.

국내사로는 성동조선과 STX 등 중형사들이 호황기와 에코십붐 시기까지 실적을 나타냈고, 현대중공업, 현대삼호, 현대미포 등 현대중공업 계열사들이 호황기에 참여했으나 호황기 종료 후에는 시장에서 철수했다.

Panamax 벌크선 시장은 향후에도 중국과 일본이 경쟁할 것으로 예상되며, 국내 중형조선 산업의 규모가 확대되지 않는 한 국내사들의 시장참여는 제한적일 전망이다.

최근까지 국내 중형사들의 동 시장 재진입이 일각에서 논의되고 있으며 일부 가능성도 있으나, 가격경쟁력 등의 한계로 국내사들의 대대적 점유율 확보는 어려울 것으로 예상된다.

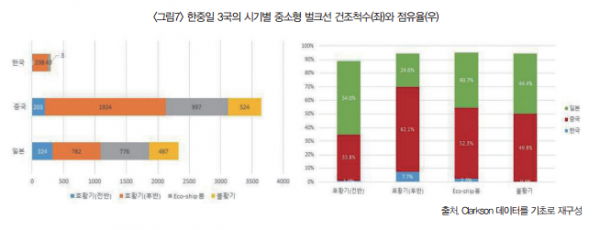

4. 중소형 벌크선

중소형 벌크선 시장 역시 Panamax 벌크선과 동일하게 호황 후반기 이후 중국이 시장을 주도하고 있다.

10~70Kdwt 미만급 중소형 벌크선은 9월초 기준 8,048척의 선대를 보유한 대규모 시장이다. 타 벌크선형 시장과 동일하게 호황 전반기까지 일본은 중국보다 높은 점유율을 나타냈다. 호황 후반기 이후 중국의 조선소 숫자가 증가했고, 대부분의 중국 조선소들이 중소형 벌크선 영업에 집중하며 동 시장에서 중국의 점유율이 일본을 압도하기 시작했다. 에코십붐 시기에는 중국 정부가 조선산업의 구조조정을 단행하며 많은 중소형 조선사들이 퇴출되어 동 시장에서의 수적 우세가 약화되며 일본이 점유율을 다소 회복했다.

최근 5년 즉, 불황기 시장에서는 중국과 일본이 시장을 양분하는 구조를 형성했다. 한국 조선소들의 시장참여는 호황기를 포함하여 전 기간 미미한 수준에 그쳤으며, 호황 후반기에 약 8%까지 점유율을 확보한 바 있으나 이후 활동은 미미한 상황이다.

주요 조선소는 주로 Chengxi 등 중국 조선소들과 오시마 등 일본조선소들이 큰 비중을 차지했다.

2005년 이후 총 건조실적 기준으로 일본 오시마조선이 최근까지도 가장 많은 건조실적을 기록하며, 전문 조선소로서의 입지를 보였다. 그 외 일본 조선소로는 이마바리 계열의 이마바리조선, 미쯔이 타마노조선, 이와기조선, 시마나미조선, 하코다테도크 등이 오시마조선에 비해 적으나, 현재까지도 비교적 꾸준한 실적을 보이고 있다.

중국 조선소의 경우 뚜렷하게 특화되어 집중적인 실적을 보이는 조선소는 없으며 Chengxi, Sinopacific Dayang, Nantong COSCO KHI, Tsuneishi Zhoushan 등이 최근까지 꾸준한 건조 실적을 보였다.

국내사로는 현대미포가 호황기에 비교적 많은 건조실적을 냈으나 이후 시장 참여가 미미한 수준이며, 중형사로서 SPP, STX 등이 호황기에 일부 실적을 가지고 있다. 4개 시기 동안 평균 10척 이상 즉, 총 40척 이상의 건조실적을 보유한 조선소의 숫자가 MR1 탱커의 경우 4개, MR2 7개, 중소형 탱커 6개인데 반해 중소형 벌크선은 33개사로 많은 조선소들이 소량의 선박을 건조하는 특성이 있다.

중소형 벌크선 역시 향후에도 중국과 일본의 경쟁시장이 될 전망이다. 동 시장에서 오시마조선 외에 뚜렷한 강자가 없어 많은 조선소들이 시장에 참여하고 있으나, 국내 중형사들 중 동 시장으로 영업을 확대할 조선소를 찾기 어려워 향후에도 일본, 중국 조선소간 경쟁시장이 될 것으로 예상된다.

Ⅱ. 탱커 시장

탱커는 한중일 3국의 경쟁이 가장 치열한 시장으로 평가받고 있다. 탱커는 석유 등 세계적으로 수요가 많은 액체화물 운송을 담당하고 있으며, 현재 중형급 이상의 세계 선대규모가 약 7,400척 수준으로 신조선 시장에서 벌크선 다음으로 큰 시장이다.

일본은 역사상 가장 큰 유조선을 1960~70년대에 건조하며 석유붐 시기 신조선 시장을 장악했으나, 이후 20여 년의 불황을 이기지 못해 1980년대말 VLCC 건조설비 등을 폐쇄하며 경쟁력을 잃었다. 이후 한국의 대형 3사가 대형 탱커 시장을 주도했으며 2000년대 중반 중국 역시 VLCC 건조가 가능한 대형 건조설비에 대규모로 투자하며 대형 탱커 시장의 경쟁이 격화되고 있으나, 여전히 한국 대형 3사가 건재한 양상을 보이고 있다.

반면, 중형 탱커 시장에서는 80년대 구조조정 이후 중형조선 위주로 재편된 일본과 대형선 경쟁에서 한국에 밀리며 중형선 시장을 집중공략한 중국 등과 함께 한국 중형사들이 치열하게 경쟁해 왔다. 2008년 금융위기 이후 국내 중형조선사 구조조정으로 한국의 시장 장악력이 크게 약화되며 중국과 일본으로 많은 물량이 이전되어 중형선 시장을 잠식당하는 양상을 보였다. 중국이 장악한 벌크선 시장과 달리 탱커 시장은 여전히 한중일 3국이 치열하게 경쟁하고 있는 범용선 시장이다.

본고에서 탱커는 크기에 따라 선형별로 7개 시장으로 세분화해 점유율 변화를 살펴보기로 한다. 대형선 시장은 주로 원유운반선(crude carrier)에 집중되어 있는 200Kdwt 이상의 VLCC와 125~200Kdwt 미만급인 수에즈막스(Suezmax) 등 2개 선형으로 구분된다. 원유운반선과 제품운반선 등이 혼재되어 있는 중대형선 시장으로는 85~125Kdwt 미만급인 Aframax & LR2과 55~85Kdwt 미만급인 Panamax & LR1으로 구분했다. 석유 및 화학 제품운반선이 주를 이루는 중형선으로는 40~55Kdwt 미만급 MR2와 25~40Kdwt 미만급인 MR1으로 분류했으며, 중소형 선형으로 10~25Kdwt 미만급으로 나누었다.

1. VLCC

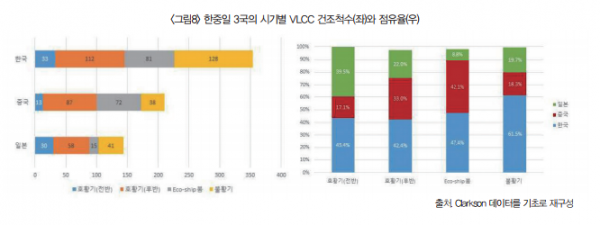

VLCC는 시간이 갈수록 한국의 점유율이 확고해지는 경향을 보이고 있다. 한국 조선소들은 호황기 전반기였던 2000년대 초중반까지 과거 기술력과 남아있는 대형 도크를 기반으로 시장에 참여한 일본과 경쟁하며 시장을 양분하는 구조를 나타냈고, 중국은 당시까지 대형 도크에 대한 설비투자들이 완료되지 못하여 수주가 제한적으로 이뤄졌다.

중국의 경제개발 가속화와 이중선체구조 탱커로의 교체수요가 겹치며 수요가 급증한 호황기 후반에는 중국이 대거 대형도크 설비 투자를 완료하며 한국과 경쟁하는 구도를 보였다. 일본 역시 해당 시기에 절대 건조량은 증가했으나, 규모와 생산능력의 한계로 점유율은 크게 축소되었다. 에코십 붐 시기에 한국과 중국의 경쟁은 더욱 치열해졌고, 일본의 점유율은 더욱 축소되는 현상을 보였다. 이후 불황기에 접어들며 한국의 건조량은 오히려 증가한 반면, 중국의 건조량은 위축되었고 일본의 건조량이 오히려 증가하는 경향을 나타냈다.

전체적인 조선업 불황기임에도 고유가 시기를 지나 저유가 시기로 접어들면서 유조선 수요가 지속되었고, 타 선종 시장의 경색으로 국내 대형사들이 유조선 수주에 집중해 한국의 점유율이 상승했다. 전체적인 신조선 불황 속에 VLCC 가격도 매우 낮은 수준이었으므로 중국의 저가 공세가 큰 힘을 발휘하지 못해 한국이 품질경쟁력을 기반으로 점유율을 높인 것으로 추정된다. 해당 시기 중국과 일본 건조량의 약 70%는 각각 자국 선주로부터 수주한 물량으로 판단된다.

VLCC 시장에서 한국의 경쟁력은 여전히 높은 수준으로 유지되고 있다.

주요 조선소로는 대우조선해양 등 상위 5개 조선사가 경쟁하고 있다.

2018~2022년 8월까지의 불황기 물량 건조실적을 살펴보면 대우조선해양, 현대중공업, 대련조선(중국), 현대삼호, JMU 아리아게조선소(일본) 등 5개사가 약 76%를 점유하고 있다. 중국의 간판급 조선소들 중 하나인 상해 외고교(Shanghai Waigaoqiao)와 SCS, 그리고 일본의 JMU 구레 조선소 등이 VLCC 건조능력을 갖추고 있으나 최근 들어 건조실적은 크게 약화된 것으로 나타났다.

국내 대형사 중 삼성중공업은 VLCC 시장에 참여하고 있으나 타사에 비해 도크 규모가 작아 국내 타 대형사 대비 낮은 실적을 기록했다.

VLCC 시장은 전반적으로 국내 대형사들을 중심으로 한국 조선업계가 압도적 우위를 유지하고 있는 것으로 나타났다. 현대중공업 계열 2개사와 대우조선해양이 시장을 주도하고 있으며, 중국과 일본의 일부 간판급 조선소들 역시 경쟁력을 갖추고 시장에서 경쟁하는 양상을 보이고 있다.

2021년 이후 신조선 거래 시장에서의 발주량이 미미하여 회복기 이후 경쟁력을 판단할 근거는 약하나 국내 대형사들의 경쟁력이 약화된 근거는 찾기 어려운 상황이다.

2. 수에즈막스(Suezmax)

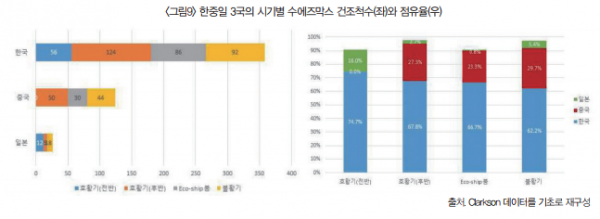

대형 유조선인 수에즈막스 시장 역시 국내 조선사들이 확고한 우위를 유지하고 있다. 호황기 전반에는 중국이 아직 참여하지 않아 한국이 절대적 점유율 비중을 차지한 가운데 일부 일본 조선소들이 약 16%에 해당하는 일부 물량을 점유했다. 탱커의 수요가 급증한 호황기 후반에는 중국 조선사들이 설비투자를 완료하고 적극 참여해 약 27%의 선박을 생산했으며, 이후에도 유사한 수준의 점유율을 차지했다.

에코십 붐 이후에도 한국과 중국은 호황기 후반과 유사한 점유율 구조를 나타내며, 한국은 대형사들을 중심으로 60% 이상의 압도적 점유율을 유하고 있는 중이다.

수에즈막스 시장에서 한국이 압도적 점유율을 유지하고 있는 것은 VLCC보다 크기가 작으나, 기술력을 요구하는 셔틀탱커가 상당수 포함되어 있는 점이 하나의 원인으로 추정된다. 셔틀탱커는 해상에서 생산되는 석유를 육상 저장기지로 운반하는 역할을 하는 유조선으로, 험난한 환경의 해상에서 석유를 탑재하기 위해 선박의 능동위치제어시스템(DPS : dynamic positioning system)이 장착되는 등 일반 유조선에 비해 기술력을 요구한다.

셔틀탱커 시장에서 중국과 일본 조선사들도 실적을 보유하고 있으나, 꾸준한 연구개발이 이루어지고 있는 한국이 절대적 점유율을 가지고 있어 수에즈막스 시장에서의 절대적 점유율 유지에 기여하고 있는 것으로 판단된다.

수에즈막스는 중국과 일본의 내수 비중이 작은 점이 한국의 절대적 점유율 유지의 근본적 원인으로 추정된다. 한중일 3국은 중동에서의 석유수입 비중이 높고 석유 수입시 VLCC를 주로 사용하고 있어 수에즈막스의 내수 비중이 매우 낮다. 그러므로 동 시장은 국제경쟁 입찰 비중이 매우 높아 내수 비중이 높은 중국 및 일본 조선업에 비해 한국 조선사들에 상대적으로 유리한 여건으로 판단된다.

주요 조선소로는 삼성중공업과 현대중공업 계열 조선사들이 높은 비중을 차지하며 중국 조선소와 경쟁하는 구도이다.

2018~2022년 8월까지의 불황기 물량 건조실적에 의하면 대우조선해양, 현대중공업 및 현대삼호 등 3개사가 54%의 점유율로 중국의 New Times조선과 경쟁하는 구도를 보이고 있다. VLCC 시장에서 낮은 실적을 보였던 삼성중공업은 수에즈막스 시장을 주도하고 있다.

국내 대형사 중 대우조선해양은 VLCC 시장과 달리 수에즈막스 시장에서는 낮은 수준을 보이고 있으며, 그나마 2018년 이후에는 수주물량을 위탁경영 중인 대한조선으로 이관해 건조실적이 전혀 없는 상황이다. 국내 타조선사로는 성동조선과 현대중공업 군산조선소가 참여했으나, 현재 이들 조선소들은 신조선 사업을 중단한 상태이다.

한편, 일본 조선사로는 과거 Universal 조선이었던 JMU Tsu조선이 동 시장에서 경쟁을 이어가는 모습을 보이고 있다.

수에즈막스 시장에서 한국의 우위는 향후에도 안정적으로 지속될 전망이다. 수에즈막스 시장은 중국, 일본의 내수 비중이 약해 이들 국가 조선사들의 경험과 실적이 미약하다는 점에서 국내 조선사들의 우위가 약화될 여지는 높지는 않은 것으로 판단된다. 향후 국내 대형사들과 동 시장에 적극적으로 참여 중인 중형조선사 대한조선 등을 중심으로 국내 조선사들의 절대적 우위가 지속될 것으로 예상된다.

3. 아프라막스(Aframax) 유조선 및 LR2(제품선) 탱커

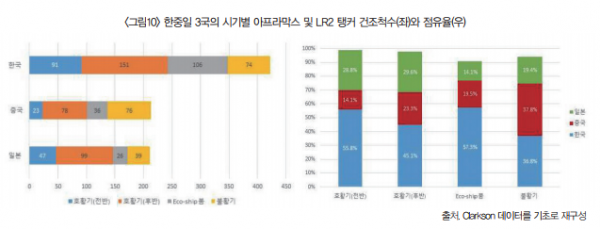

아프라막스/LR2 시장은 과거 한국 조선사들이 우위를 점유하던 시장이나 국내 중형조선사들의 구조조정 영향으로 최근 5년 사이 중국과의 점유율이 역전된 것으로 나타났다. 동 시장은 중형선박 범주에 포함되는 선형 시장으로, 중형조선 위주로 구성된 중국 및 일본 조선소들과 국내 조선사들의 경쟁이 치열해지고 있다. 국내 조선산업 내에서도 대형사들과 중형사들이 경쟁하는 시장이기도 하다.

3국간 치열한 경쟁에도 불구하고 탱커기술의 우위를 바탕으로 한국 조선업계는 에코십 물량이 건조된 2017년까지 건조실적에 있어서 대략 절반을 차지하며 우위를 유지했다. 탱커 수요가 급증한 호황기 후반 시장에서는 한국 조선사들의 생산능력의 한계로 중국과 일본의 수주 및 건조가 증가하며 점유율이 45%로 하락했으나 경쟁력 저하가 원인은 아니었던 것으로 보인다.

그러나 국내 중형조선사 구조조정 영향과 대형조선사들의 소극적 참여로 2018년 이후 건조물량에 있어서 한국의 점유율이 급격히 쇠퇴하며 중국과의 점유율 역전이 발생했다. 과거 50% 이상의 점유율을 보였던 한국 조선업계의 점유율은 2018년 이후 불황기 물량 건조 실적에서 36.8%로 하락한 반면, 동 시기 중국의 점유율은 한국보다 1%p 높은 37.8%로 최근 시장에서 한·중간의 점유율이 역전된 것으로 나타났다.

동 시장에서 강점을 가지고 있었던 성동조선이 2018년 이후 신조선시장에서 사실상 퇴출되었고, STX(현 케이조선)조선이 LR급보다 작은 50K급 MR 시장에 집중하는 등 과거 시장에 참여했던 중형조선사들의 공백이 나타나며 국내 조선업계의 점유율이 위축되었다. 또한, 2018년 이후 LNG선 시장이 크게 확대되어 현대중공업 등 대형사들이 주력 선형이 아닌 동급 탱커의 수주와 건조에 소극적으로 대응한 것도 한 원인으로 판단된다.

주요 조선소로는 국내 대형사, 국내 중형사, 일본 및 중국 조선소들이 혼재되어 상위 그룹을 이루고 있다.

2005년 이후의 총 건조실적을 살펴보면 5위권 내에 삼성중공업과 현대중공업 계열사 2개사, 중형조선사인 대한조선 등 4개사가 위치하고 있어 한국의 절대적 우위로 보이나, 대우조선해양은 동 물량을 위탁경영 중인 대한조선에 이관해 동 시장 참여는 국내 대형사 중 가장 소극적이다.

그러나 국내 대형사들이 2018년 이후 LNG선 수요의 증가로 동 시장의 활동을 감소시킨 반면, 일본 스미토모(요코스카조선소), 중국의 New Times, 상해 외고교(Shanghai Waigaoqiao) 등이 건조 활동을 확대하고 있다.

최근 대형조선 시장에서 컨테이너선, LNG선 수요의 확대로 대형사들의 관심이 동 시장에서 점차 멀어지는 가운데 중국, 일본 조선사들과 경쟁할 수 있는 국내 조선소는 대한조선이 유일해 향후에도 중국 등의 점유율 확대는 지속될 가능성이 있다.

아프라막스/LR2 시장은 국내 조선사들이 점차 주도권을 잃어가고 있는 것으로 나타났으나 잠재적 확대 가능성은 충분하다.

동 시장에서의 점유율 축소는 국내 조선사들의 경쟁력 저하보다는 특정 중형조선사의 신조선 시장 퇴출과 대형사들의 의도된 소극적 활동에 기인하고 있으며, 향후 시장 상황의 변화에 따라 국내 조선사들의 점유율 확대는 충분히 가능한 것으로 평가된다.

4. 파나막스(Panamax) 유조선 및 LR1(제품선) 탱커

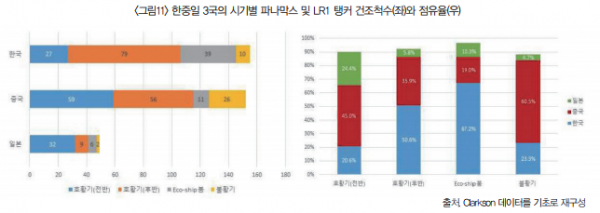

파나막스/LR1 시장은 과거 한국의 우위에서 국내 중형조선사의 구조조정 영향 등으로 중국의 우위로 전환되었으나, 시장 규모가 작아 큰 의미는 없는 것으로 평가되고 있다. 파나막스/LR1 이하급 시장은 대형사들의 참여가 미미하며 중형사 간의 치열한 경쟁시장으로, 동 시장에서 한국은 과거 STX, 성동조선 등 중형사와 현대중공업 계열사인 현대미포조선 등이 적극 참여하며 높은 점유율을 확보하기도 했다.

2018년 이후 불황기 물량 건조실적은 중국이 60% 이상을 차지한 반면, 한국의 점유율은 과거 50 또는 60%대에서 23%로 축소되었다. 이러한 현상은 성동조선 퇴출 등 국내 중형조선사 구조조정의 영향이 큰 것으로 추정되며, 또한 국내 대형 조선사들의 관심도 약한 수준이다.

사실 시장규모가 작고 최근 수년간 수요도 미미한 수준이므로 점유율의 의미는 높지 않은 것으로 판단된다.

주요 조선소로는 국내 중형사와 현대미포, 그리고 중국 조선소들 상위 그룹을 형성했다.

과거 실적을 포함하여 현 케이조선으로 사명을 변경한 STX조선이 가장 큰 실적을 나타내고 있다. 국내 조선소 중 현대미포 역시 과거 실적과 최근 실적을 모두 가지고 있으며, 향후에도 참여 가능한 조선소이다. 성동조선 역시 동 시장에서 한때 두드러진 실적을 보유하고 있으나, 2018년 이후 신조선 건조 활동은 없는 상황이다.

중국 조선소로는 과거 New Century와 대련조선(Dalian Shipbuilding) 등이 비교적 많은 실적으로 보유하고 있으며, 최근 시장에서는 GSI Nansha가 가장 높은 실적을 나타내고 있다.

파나막스/LR1 시장의 점유율은 중국의 주도로 넘어갔으나 시장 규모가 작고 시장 상황에 따라 국내 조선사들이 성과를 낼 여지가 있어 점유율 구조 변화는 가능한 것으로 판단되지만, 큰 의미를 부여할 필요는 없는 것으로 판단된다.

동 시장은 케이조선, 현대미포조선 등의 수시 참여가 가능하나 주력으로 타겟팅 하기에는 시장 규모가 작으며, 10~20척 수준의 수주와 건조로도 점유율이 크게 달라지므로 점유율 구조 변화에 큰 의미를 부여할 필요는 없을 것으로 사료된다.

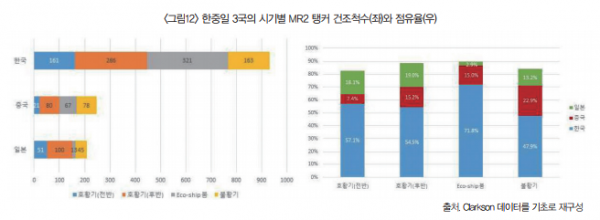

5. MR2 탱커

MR2 탱커시장은 한국 조선소들이 압도적 우위를 점하고 있으나 점유율은 하락했다.

MR2 탱커시장에서 현대미포조선은 오랫동안 최강의 경쟁력을 유지하며 시장을 주도해왔고, STX(현 케이조선)와 SPP조선도 높은 점유율을 확보해 이들 3개 조선소를 중심으로 한국은 에코십붐 시기까지 55~72%의 점유율을 지켜왔다. 규모는 다소 작았으나 SLS조선도 MR2 시장에 집중했고, 대선조선도 주력 선형은 아니나 일부 실적을 기록해 동 시장에서 한국 조선사들의 입지는 절대적 수준이다.

국내 중형조선사 구조조정 과정에서 SLS 조선이 청산되고 SPP가 2015년 이후 영업을 중단하는 등 전문 주력 조선사들이 퇴출되며 한국 조선업계의 비중이 축소되었다. 특히, 높은 점유율을 확보하고 있었던 SPP가 퇴출된 이후 현대미포가 사업을 확장하지 않았고, STX는 사업규모를 축소해 동사의 점유분을 중국, 일본 조선소들이 잠식함으로써 불황기 건조실적 기반 한국의 점유율은 약 48%로 축소되었다.

축소된 한국의 점유분이 중국, 일본 등으로 흡수되어 이들 국가의 점유율은 다소 상승했다.

주요 조선소로는 현대미포가 독보적이며 케이조선을 비롯한 한중일 조선사들이 뒤이어 경쟁하는 구도를 보였다.

가장 최근인 불황기 실적에서도 현대미포는 전체 시장의 36.5%를 점유해 여전히 독보적인 입지를 확보하고 있는 것으로 확인되었다. 2위권으로는 과거대비 사업규모가 축소된 STX(현 케이조선)와 SPP의 퇴출로 해당 물량을 흡수한 중국의 GSI Nansha, New Times 등 2개사와 일본의 오노미치조선소 등 4개사가 최근까지 비교적 많은 건조실적을 보이며 경쟁하는 구도를 나타내고 있다.

MR2 시장에서 국내 조선업계는 여전히 절반의 점유율을 차지하고 있으나 상실한 점유율 회복은 현실적으로 어려울 전망이다.

MR2 시장은 제품운반선 탱커 시장 중 가장 큰 시장으로 호황기에는 대형 계열사인 현대미포조선 뿐 아니라 다수의 중형조선사들이 활동하며 절대적 입지를 확보했고, 최근 불황기 물량 건조실적까지도 절반 이상을 차지했다. 그러나 과거 최상위 점유율을 다투던 SPP의 퇴출로 상실한 점유율은 국내 해당 조선소들의 사업규모 확장투자가 현실적으로 어려워 이를 회복할 가능성은 높지 않을 것으로 보이며 현재의 시장 구조가 지속될 것으로 예상된다.

※ 다음 달에 계속됩니다.